法人税の節税手法には、海外不動産投資や生命保険、役員報酬の見直しなど様々な種類があります。

中でも特に節税効果が高く、中小企業を中心に広く活用されている手法が「オペレーティングリース」です。

この記事では、中小企業の節税対策として人気の高いオペレーティングリースの概要と、よく似た取引である「ファイナンスリース」との違いを解説。

オペレーティングリースが節税に効果的とされる理由についてもまとめているので、中小企業を経営している方で税金対策にお悩みの場合はぜひ参考にしてみてください。

ファイナンシャルプランナー / 生命保険協会認定FP / MDRT成績資格会員

この記事の監修担当者:伊藤理沙

日系大手生命保険会社で活躍後、2015年より保険代理店に所属。ライフプラン、家計の見直し等の個人コンサルティングを主軸に、ライフプランセミナー等の講演活動も行っている。相談件数は2,000件以上。

個別相談のご要望も承りますので、お気軽にお問い合わせください。

中小企業の節税に効果的なオペレーティングリース

オペレーティングリースとは、機械や自動車などの物件を購入して長期間貸し出しを行うリース取引の1つです。

まずは、中小企業の節税対策として活用されるオペレーティングリースのスキームと、オペレーティングリースへ投資したときの会計処理について詳しく見ていきましょう。

節税商品としてのオペレーティングリース

通常のオペレーティングリースは、貸手(リース会社)と借手の2者間で行われる賃貸借取引のことを指します。

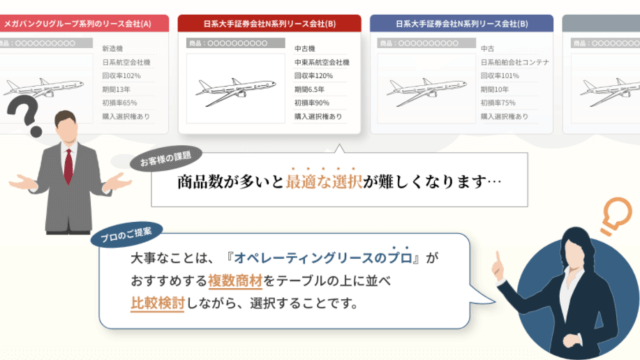

一方、中小企業の節税対策におけるオペレーティングリースは、貸手(リース会社)・借手に加えて匿名組合という第3者が介入した投資商品のことを指します。

投資商品としてのオペレーティングリースのスキームは以下の通り。(航空機リースを例にしています)

- リース会社が匿名組合(ファンド)を立ち上げ、法人投資からの投資によって航空機購入の資金を集める

- 法人投資家からの投資が不足している場合は金融機関から差額を借り入れる

- 出資金・借入金を使って航空機メーカーから航空機を購入する

- 購入した航空機で航空会社とリース契約を結び、リース会社がリース料を得る

- リース期間満了時に航空会社または市場が航空機を買い上げ、利益が法人投資家に分配される

つまり、中小企業の経営者は匿名組合の組合員となって物件購入の出資を行うことで、リース契約で発生した損益の分配が受けられるという仕組みです。

一般的には、出資後数年間は減価償却費、リース期間満了時にはリース料・売却益などが分配されます。

これにより、減価償却費を計上して会社の利益を圧縮し、リース期間満了時まで利益を繰り延べるという使い方ができるのです。

オペレーティングリースの会計処理

オペレーティングリースの場合、出資金の取り扱いが金融商品取引法上における「有価証券」となる点がポイント。

これにより、物件の所有者である匿名組合が資産計上や減価償却を行い、その金額を会社の損益として認識することができるようになります。

なお、会計処理上は出資額を上回る減価償却費が計上されますが、税務上の損金として計上できるのは出資額と同額までと定められています。

以前は出資額を上回る損金算入も認められていましたが、行き過ぎた節税を防ぐ必要があるとして、2005年の税制改正でルールが変更されました。

ファイナンスリース取引との違いを解説

オペレーティングリースとよく似たリース取引として、ファイナンスリースがあります。

続いて、ファイナンスリースの概要と中小企業における取り扱いについて詳しく見ていきましょう。

ファイナンスリース取引の基準

ファイナンスリースとは、以下の2つの要件を満たすリース取引のことです。

| ノンキャンセラブル(中途解約不可) | リース期間中の中途解約ができないもの。また法的に解約可能とされる場合に、未経過リース料の90%以上を支払うこととされているもの。 |

|---|---|

| フルペイアウト | リース物件の使用にともなう経済的な利益を享受および費用を負担するもの。 |

つまり、リース取引という取り扱いではあるものの、実際はリース会社から物件を購入し、分割払いで費用を支払う形になります。

会計処理においても、オペレーティングリースが賃貸借処理となるのに対し、ファイナンスリースは売買処理を行う点が大きな違いです。

所有権移転ファイナンスリース・所有権移転外ファイナンスリースの違い

ファイナンスリースには、契約後の所有権が移転するかどうかによって、更に2種類に分類されます。

| 所有権移転ファイナンスリース | 契約期間後、物件の所有権が借手に移るもの。 |

|---|---|

| 所有権移転外ファイナンスリース | 契約期間後、物件を貸手に返却するもの。 |

所有権移転外ファイナンスリースの場合、契約期間後も引き続き物件を使用する際は買取費用もしくは再リース料を支払うことになります。

契約期間後に物件を返却する場合でも、会計上は売買処理となる点に注意が必要です。

中小企業のリース会計処理

ファイナンスリース取引の例外として、中小企業の場合は所有権移転外ファイナンスリースを賃貸借処理することが認められています。

この場合の中小企業とは、金融商品取引法の適用会社および会社法上の会計監査人を設置する会社以外の会社を指します。

中小企業は「リース会計基準」ではなく、「中小企業の会計に関する指針」または「中小企業の会計に関する基本要領」を適用することが可能です。

ファイナンスリースで節税することは可能?

オペレーティングリースとファイナンスリースでは、減価償却費の計算方法にも違いがあります。

オペレーティングリースが定率法であるのに対し、ファイナンスリースは定額法で減価償却するのが一般的。

そのため、節税の観点からみると定率法で減価償却を行えるオペレーティングリースの方が効果的であると言えます。

中小企業の節税を目的としてリース取引を活用する場合は、オペレーティングリースを選択するようにしましょう。

中小企業で節税するならオペレーティングリースがおすすめ

- 中小企業では、オペレーティングリースへの投資を行うことで、突発的に発生した利益の繰り延べができる

- ファイナンスリースとは中途解約の可否やフルペイアウトであるかどうかといった違いがある

- 中小企業の節税を目的としている場合は、ファイナンスリースではなくオペレーティングリースがおすすめ

オペレーティングリースでは多額の減価償却費を計上できるため、利益の繰り延べ策としてはもちろん、事業承継対策などにも有効なスキームです。

税金対策のやり方でお困りの中小企業経営者さまは、ぜひ一度「ひこうきの窓口」へお問い合わせください。